10月6日公布的美国失业率保持在3.8%,说明美国劳动市场仍然火热。市场预期美联储更没有那么快降息了。美元利率继续升,保持在5.5%。有着“全球资产定价之锚”的10年期美债收益率一度飙升至4.9%,再创2007年以来新高。

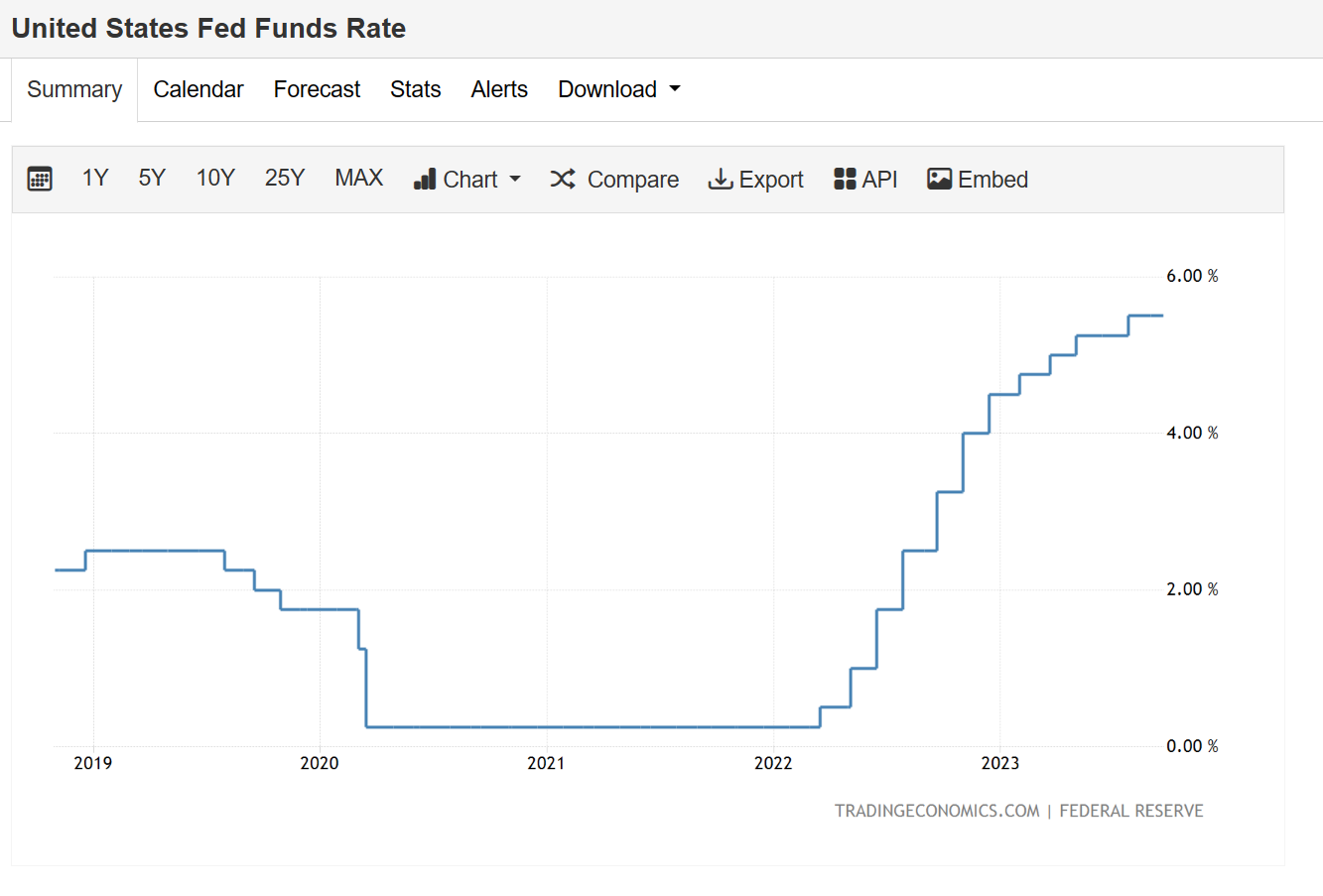

图1:美联储基金利率持续上升

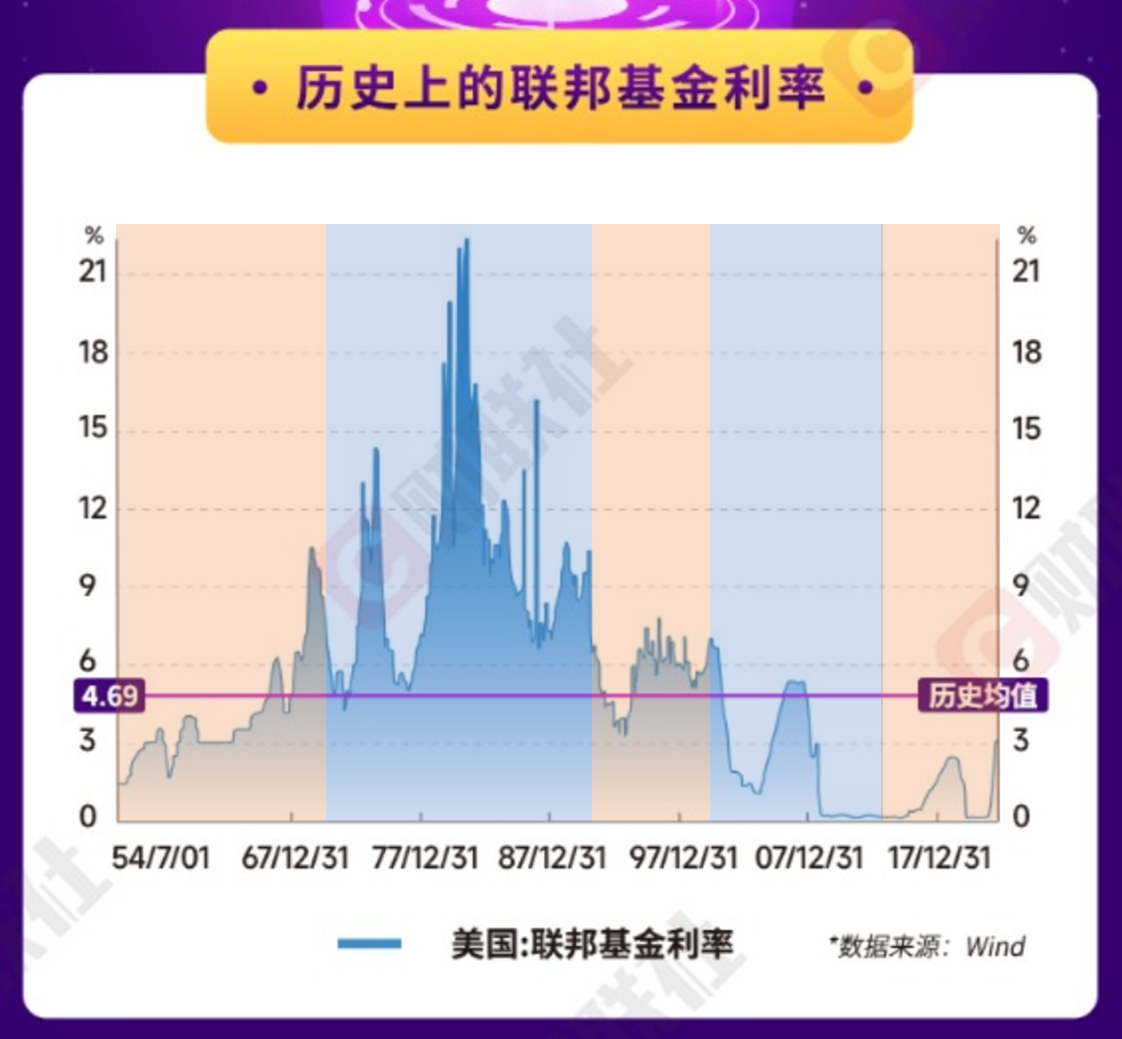

拉长时间轴,看过去的70年历史,联邦基金利率的均值为4.69%,其实当前水平不算高。只是因为在08年以后出现的零利率,让我们误以为,5.5%的利率是高到无法忍受。实际上3%-10%的利率对于一个经济体来说是合适的区间。

图2:美国历史美联储基金利率(叠加经济周期,黄色的繁荣期和蓝色的下行期)

我们再把美国的经济周期叠加在利率的图上,可以分为以下五个周期:

- 1947-1970年,二战后繁荣,马歇尔计划援助欧洲,JF Kennedy的民主党人执政恢复经济。利率从3%上涨到9%,繁荣。

- 1973-1989年,石油危机,布雷顿森林体系终结,共和党人的里根经济学推翻了凯恩斯主义,新自由主义来救市。利率从5%上涨到20%,又回到10%,危机。

- 1991-2001年,共和党人运气好,熬到冷战结束,进入高速发展,直到互联网泡沫破裂。利率大部分时间在6%以上,繁荣。

- 2002-2008年,911。驴象轮流坐庄,全球到处瞎搞,但也回不到上世纪90年代的5%的GDP增速。利率大部分时间低于1%,最终酝酿出2008年,次贷危机。

- 2008-2018年,大撒币,冲啊。利率从0%涨到3%,繁荣。

总的来说,利率在10%以内的上涨期间,一般都是美国经济繁荣时期;利率超过15%才是经济危机时期。从历史眼光来看,5.5%是近22年的最高,但还不算太高。

在高利率环境下,股市蕴含的风险还是高的。尽管纳斯达克指数今年上涨30%了,回避美股的判断仍然有效。对个人/中小企业投资:持续买美国国债,享受5.5%的利率,何必去赌股市的上下。

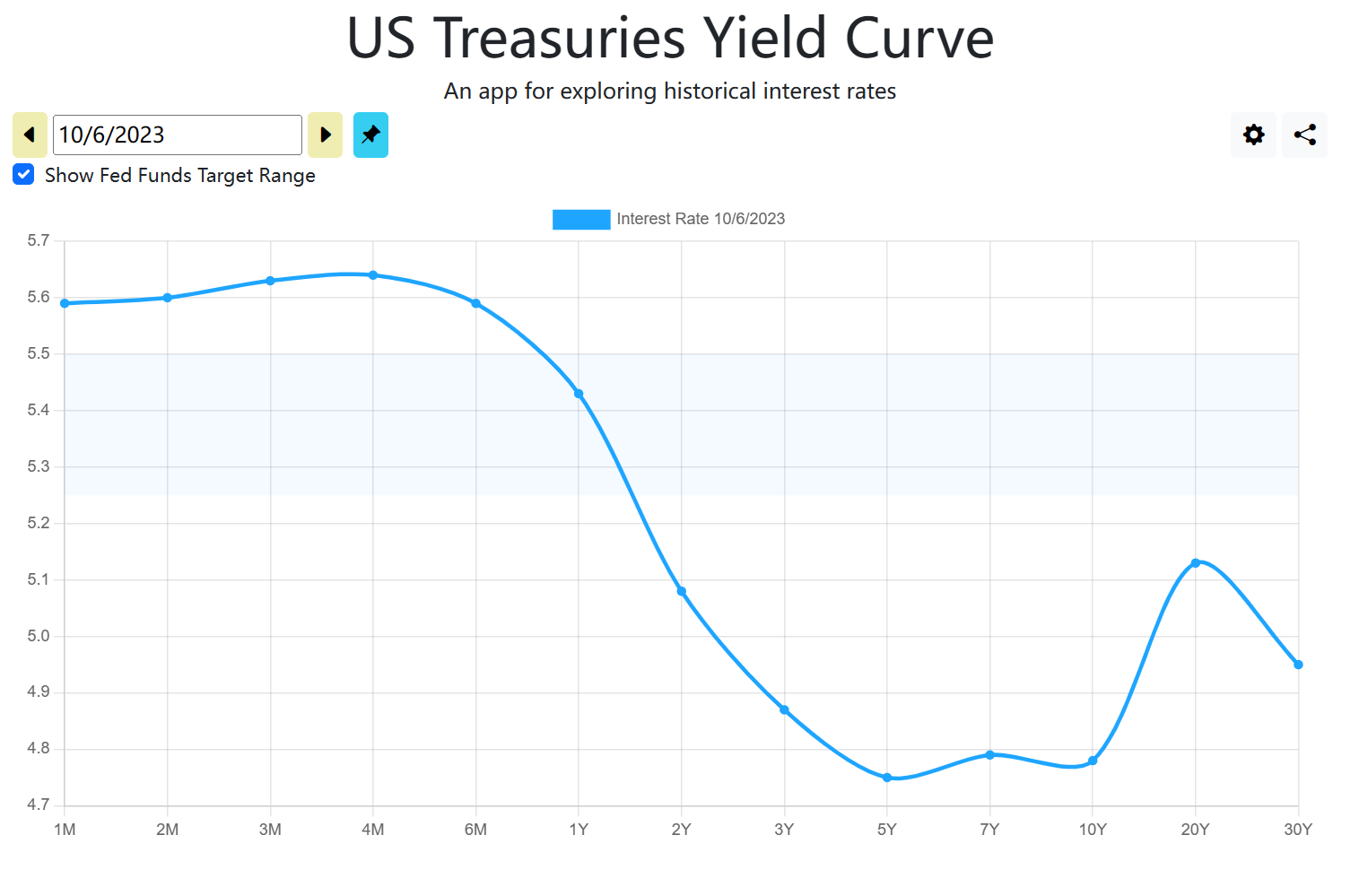

注意此时一定要买短期的美国国债,到期日在6个月内的。正常的利率曲线应该是往右上方倾斜的,越是长期利率越高,5年定期利率一般比7天通知存款高。但现在的美国国债收益率曲线倒挂了,短期国债的收益率高于长期的收益率,拐点就在6M这个点。

图3:2023年美国国债收益率曲线,明显倒挂,拐点在6M

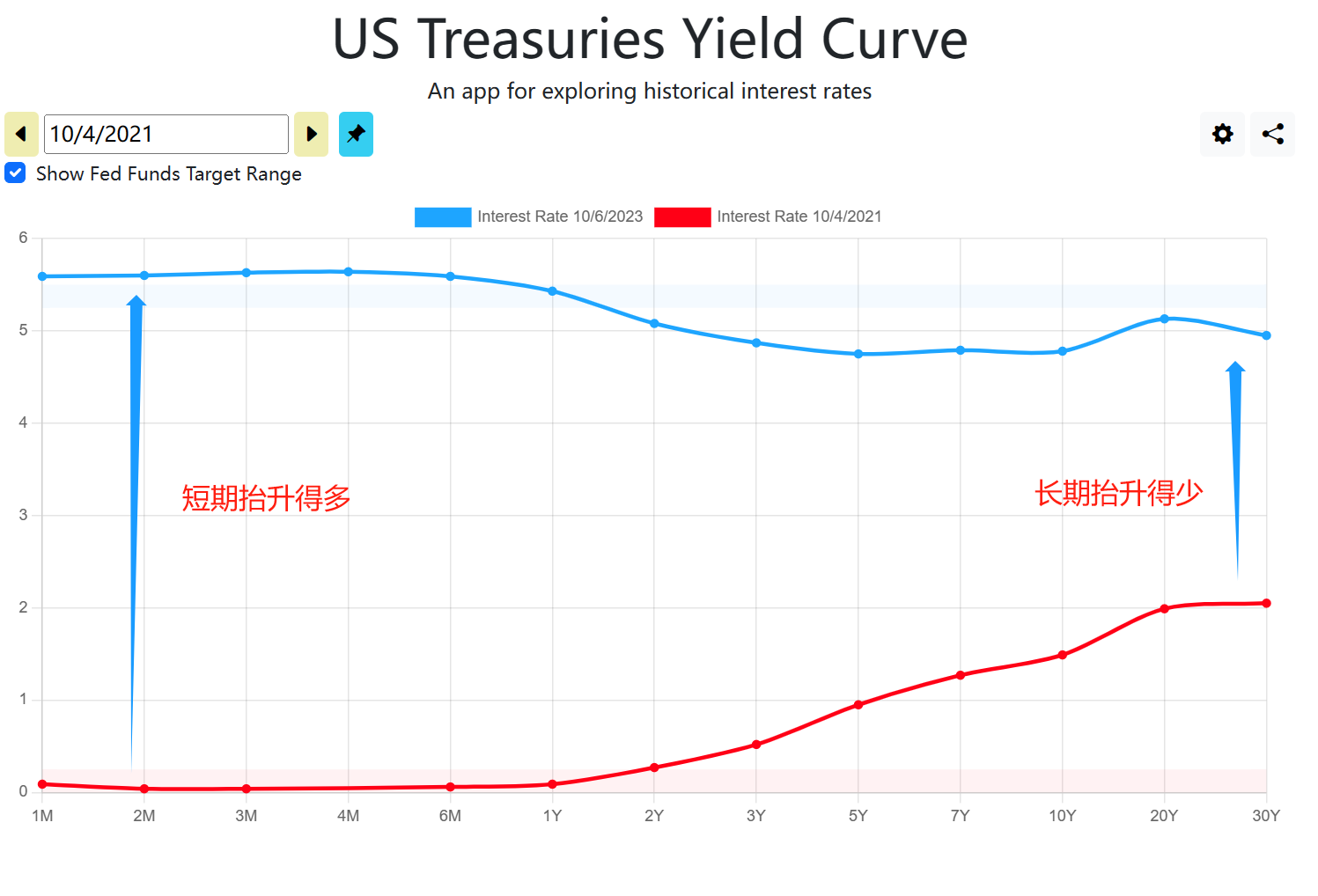

曲线倒挂是怎么造成的呢?我们把两年前的国债收益率曲线(红线)一并放上来比较:2年前的收益率曲线就是正常向右上方倾斜。美联储加息后,无论是短端利率还是长端利率,都显著地向上抬升,但短端利率对加息的反应敏感抬升得多,长端利率对加息的反应迟钝抬升得少。市场交易者的心态也可以理解:美联储基金利率是短期利率。过去十年期美国国债利率是2%,短期利率加到5%,谁知道5%的高利率能持续几年,要是3年后又降息回到2%呢,那十年平均看来,就只有3点几了。所以长期利率扭扭捏捏地往上抬升,抬升幅度不如短期利率也是很正常的。

图4:美国国债收益率曲线,2021年 vs 2023年

预测曲线未来会怎么变化,决定了国债投资的策略。原本市场交易者认为美联储的加息是暂时的行为,吓一吓市场中高杠杆的参与者,因此预期很快降息,短期利率会降下来,长期收益率在低位等着。但是美联储主席鲍威尔一直保持强硬,不仅不降息,还一步一步往上加息(图1中可以看到明显的台阶),而且就业率指标还保持得非常好,看来到年底前美联储都不大会降低短端利率。而市场交易者慢慢改变预期,认为当前的高利率会维持更长的时间。因此短期利率在高位等着,长期利率慢慢抬升来追赶。

如果预测曲线未来是这样的走势,最好的投资策略就是买入短期的国债,回避长期国债。即使这样的预测有误,那么我们的策略也不会有什么坏处。这种情况下虽然说长期国债能多获得几个点的收益,可是这样的情况出现,意味着美国经济进入了新的繁荣阶段,那时候还买什么国债啊,全部出来进股市和房市了啊。这样来说,未来一段时间内把资金停泊在短期国债上还是不会错的。

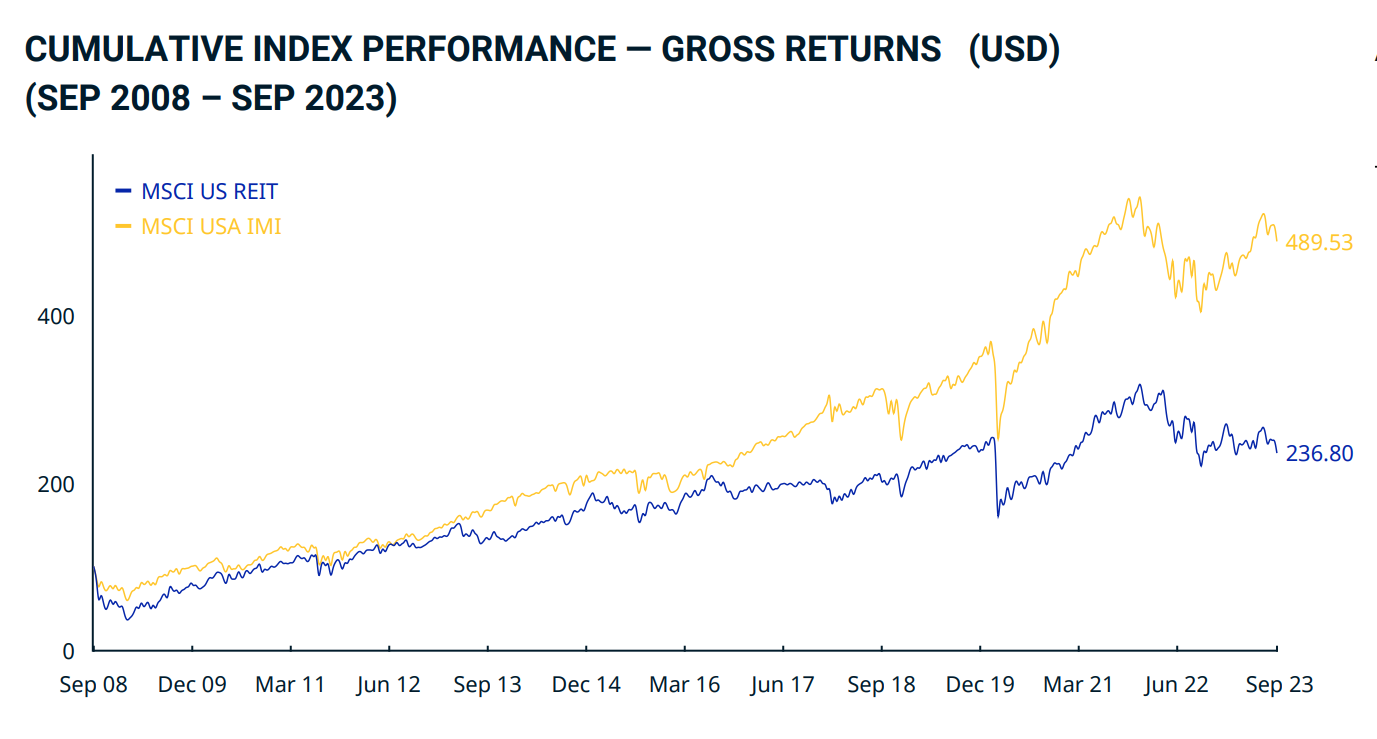

2022年我也和市场不少交易者的判断类似,加息是暂时的,市场会剧烈出现一波回调,美国经济衰退,出现一大批资产低价入手的机会,然后停止加息,资产回升。特别关注了REITs的市场,因为投资性房地产对利率的敏感度是相当高的,而且经济的衰退也会周期性地减少房地产的使用需求,所以我预期REITs资产至少跌40%,那时候可以进场,有足够的安全垫。实际上根本没有等到这个衰退的出现,REITs的指数在2022年SVB出现风险的时候也只跌了10%+,然后又持平了。

图5:美国REITS指数

不过对REITs的预测的偏差,并没有造成实际损失,只是没有出现想象中的进场机会而已。毕竟在等待的过程中,短期国债一直在贡献5%的收益率。

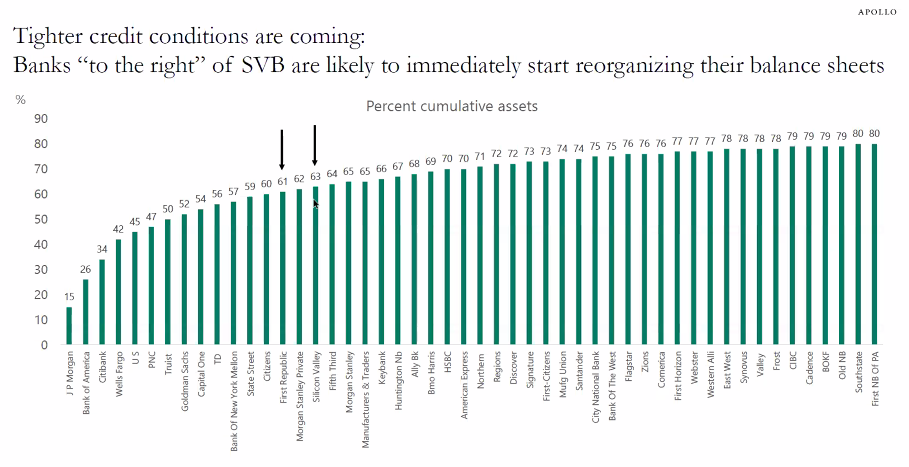

高利率环境创造了短期国债这个资金避风港,但是对中小美国银行来说就不是什么好消息了。压力很大,存贷价差缩小。年初SVB已经因为快速加息暴雷了。现在加息进展持续,很难说不会风险再现,出现一家新的中小银行破产。从个人来说,控制中小银行里的资金不超过25万美金,保持在FDIC保险赔付的范围之内。同时对于开户的证券公司也要小心点,通过美国的证券公司开户购买的股票并不像中国一样,是属于投资者的,而是属于证券公司代持的。证券公司还是破产,那股民的股票也会有风险。

图6:美国中小银行的资产分布

尽管美国经济有这样那样的问题,全球范围来看,能超过美国经济增速的也没几个国家。现在是一个比烂的环境。

跟美国经济有的一拼的还有日本经济。从青年的心气来看,似乎已经抛下了他们前辈又宅又丧的精气神,经济开始回升了;从货币政策来看,日本央行上调了利率,扭转了这么多年超宽松的货币政策,看来对经济韧性也还是有信心的。早在2020年巴菲特已经买入五家日本商社,结果是日经指数屡创新高,“日特估”确实涨得不错。但问题是日元一直在跌,和美元汇率跌到150了,日经的涨幅都补不上汇率的亏损。

图7:日经225指数从2020年开始累计上涨50%

图8:日元汇率从2020年开始累计下跌50%

和日本类似的,经济体潜力向好的还有越南。可以再研究下越南的股市。

基于美林时钟的理论,分析完债券、现金(外汇)和股票之后,还剩下的资产类别就是大宗商品。2022年的时候,主要埋伏的有这么几个资产:

原油。俄乌战争,石油既是战争必需品,交战的一方俄罗斯还是主要石油出口国,供需两旺,石油价格应该上涨。但2022年开战后反而一路下跌。主要有两个原因抑制了价格:疫情时代全球经济都不行,局部战争有需求,抵不住全球生产性需求的下滑;其次是美国等有意识地控制油价,以打击俄罗斯的外汇出口。不过这两个因素也没办法一直保持。经济总会复苏的,而政治性打压油价也难以长久。以中东为主的OPEC国家也要玩平衡,他们可是希望油价涨的。去年拍脑袋定了一条线:原油如果持续下跌,到60美元可以进场。结果原油从2021年12月的120美元跌到2023年5月的66美元,就掉头往80美元走了。现在如果80美元还想着买进就没什么意思了,放弃吧。

大宗商品的定价和基本面之间的关系还是非常复杂的,基本不能用供求关系来定价。供求关系可以决定大宗商品95%的交易量,但最终的定价,是由边际交易者决定的,对每种品种来说,边际交易者都是不一样的。因此,在没有对特定大宗商品有足够经验的情况下,不要硬上。配置的比例控制低仓位,作为股债汇的补充,而且在拉出足够的安全垫的情况下才进场,也不需要有FOMO情绪。

图9:WTI 原油期货价格

黄金。通胀+经济不好,那自然是黄金避险。和石油一样,俄乌开战后黄金也不涨反跌。黄金从2019年进场建仓的话收益还行;2022年建仓的话,仍然不如短期国债。有点特别的是伦敦金价格走平,但国内的沪金持续上行,因为国内黄金除了保值还有另外一项功能:资产转移。两地金价的背离也可以看出,国内润的人不少啊。

既然说到国内,我还是放在最后来说。国内的经济环境说实话一直都很难判断,除了供需关系之外还收到很多政策因素的影响。

上周听到一个中国经济的规律,叫“逢2起,逢8落”,这个周期跟政治周期是紧密联系的。建国前三十年也有类似的规律,此文不再展开。从后三十年开始的周期如下:

- 1978年物价上涨,1979年推进改革开放。

- 1982年经济有所缓和。1988年开始“价格闯关”的改革,通货膨胀很严重,又遭到西方国家的制裁。

- 1992年邓小平南巡讲话,又启动一次新的改革开放,经济开始启动。

- 1998年亚洲金融危机来袭,经济开始出现困难。1998年以后,为了刺激经济,启动了住房改革,汽车进入家庭。

- 2001年中国加入WTO,2002年中国经济又开始启动。2002年到2008年,中国的出口持续按照平均年化30%的速度增长。

- 到了2008年,中国经济又面临新的挑战,因为美国的次贷危机来了。2009年四万亿财政刺激计划出台,中国经济又从低谷启动,到2012年到达一个新的高度。

- 2018年,中美贸易战开始,中国经济又开始向下运行。

现在是不是又到了下一个起飞的开端,黎明前的困难呢?

答案只能留给未来了。

年度宏观研究 系列:

- 2025年四季度宏观回顾

- 分化的时代,就得分化地看待

- 2024年四季度宏观回顾

- 2023年四季度宏观回顾

- 2022年宏观专题研究

发表回复